[ WEALTH & ]Investment

이번 기준금리

인하 사이클에서도

장기채권 투자는

‘꽃놀이패’일까?

시장의 기대보다 좀 더 공격적인 기준금리 인하로

투자자들의 마음이 설레고 있다.

하지만 이번 금리인하는 기존과 다른 배경을

보이고 있어 조심스럽게 접근할 필요가 있다.

9월 연준이 제시한 주요 경제전망을 통해

앞으로의 투자 방향을 알아보자.

Writer. 최진호

(우리은행 투자상품전략부 투자전략팀 Economist)

Photo. 프리픽

빅 컷으로 시작된

연준의 공식적 피벗 pivot

2022년 3월 이후 지속돼온 연준의 긴축정책이 드디어 공식적으로 선회했다. 지난 9월 연방공개시장위원회 FOMC에서 미국 연준은 시장의 기대(25bp 인하)보다 좀 더 공격적인(50bp 인하) 기준금리 인하를 단행하며 기준금리 인하 사이클의 시작을 알렸다. 다만 투자자 입장에서는 “드디어 기준금리 인하가 시작됐다”라는 축포를 터뜨리기에 앞서 점검해 볼 사항도 있다는 점에서, 연준의 ‘경제전망보고서 SEP, Summary of Economic Projections’를 살펴볼 필요가 있겠다. 연준의 ‘경제전망보고서’에서 주목할 점은 다음과 같다.

연준과 시장의 초점은 인플레이션에서

고용으로 이동

2022년 3월 이후 지속돼온 연준의 긴축정책이 드디어 공식적으로 선회했다. 지난 9월 연방공개시장위원회 FOMC에서 미국 연준은 시장의 기대(25bp 인하)보다 좀 더 공격적인(50bp 인하) 기준금리 인하를 단행하며 기준금리 인하 사이클의 시작을 알렸다. 다만 투자자 입장에서는 “드디어 기준금리 인하가 시작됐다”라는 축포를 터뜨리기에 앞서 점검해 볼 사항도 있다는 점에서, 연준의 ‘경제전망보고서 SEP, Summary of Economic Projections’를 살펴볼 필요가 있겠다. 연준의 ‘경제전망보고서’에서 주목할 점은 다음과 같다.

9월 FOMC에서 공개한 연준의

주요 경제전망(SEP)

| 2024년 | 2025년 |

장기 경로 (longer run) |

|||

|---|---|---|---|---|---|

| 2024년 6월 전망 | 2024년 9월 전망 | 2024년 6월 전망 | 2024년 9월 전망 | ||

|

실질 GDP 성장률(%) |

2.1 | 2.0 | 2.0 | 2.0 | 1.8 |

| 실업률(%) | 4.0 | 4.4 | 4.2 | 4.4 | 4.2 |

|

PCE 인플레이션(%) |

2.6 | 2.3 | 2.3 | 2.1 | 2.0 |

|

연말 기준금리 예상 수준 (중윗값, %) |

5.1 | 4.4 | 4.1 | 3.4 | 2.9 |

자료 FRB, 우리은행 투자상품전략부

베버리지 곡선과 필립스 곡선이 알려주는

시사점

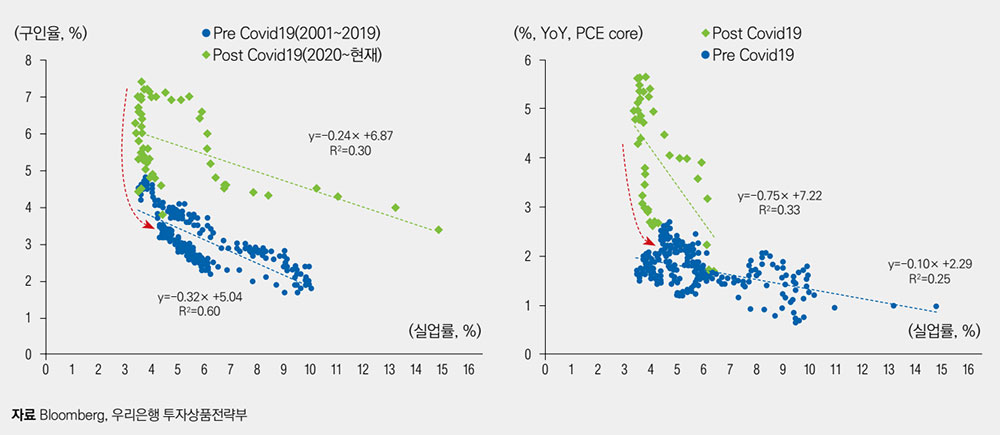

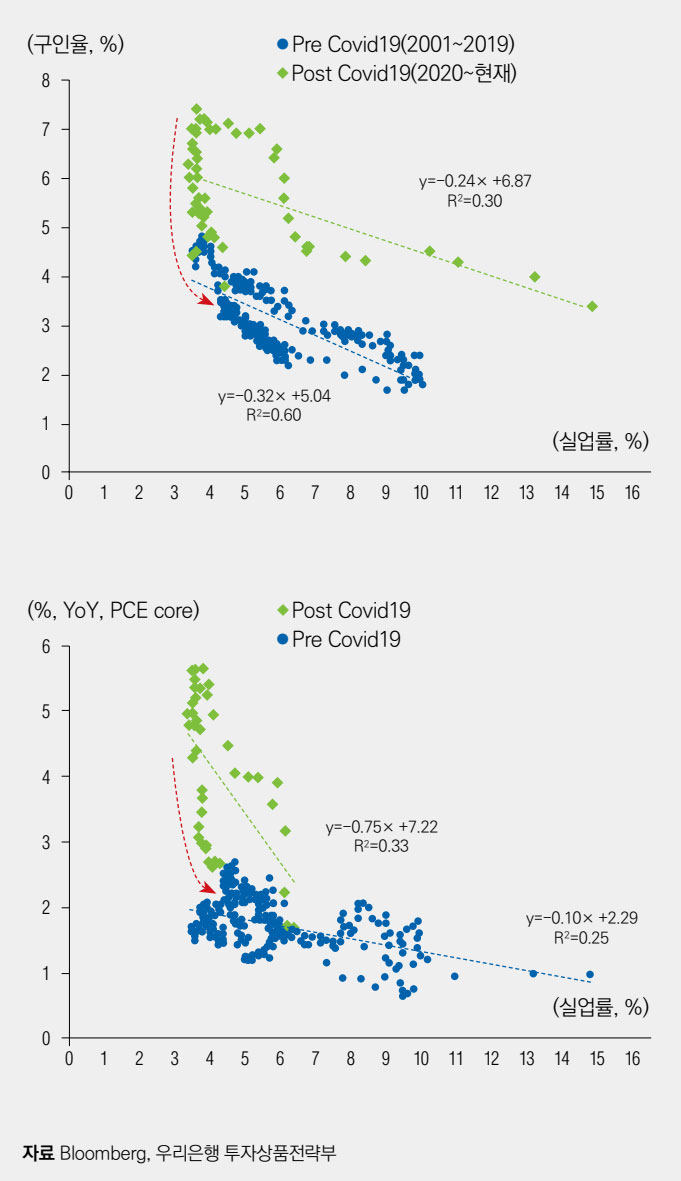

글로벌 금융시장의 이목이 미국 고용에 집중된 만큼 고용시장을 구조적으로 바라보는 2개의 중요한 프레임을 살펴볼 필요가 있다. 첫 번째는 고용시장 수급 측면의 효율성을 측정하는 베버리지 곡선 Beveridge Curve이고, 두 번째는 고용과 인플레이션의 관계를 보여주는 필립스 곡선 Phillips Curve이다. 먼저 베버리지 곡선(아래 그림의 왼쪽 차트)부터 살펴보면 파란색 점들이 코로나19 이전의 고용시장인데, 실업률과 구인율이 모두 낮은 (그래프의 원점에 가까운) 분포를 보였다. 반면 코로나19를 거치면서 초록색 점들로 분포가 우상향 쪽으로 넓어졌음을 확인할 수 있다. 그리고 2022년부터 시작된 연준의 긴축 과정을 거치면서 구인율이 실업률보다 빠르게 낮아졌고(빨간색 화살표 점선을 따라 이동), 현재는 다시 코로나19 이전의 분포로 상당히 정상화된 것으로 판단된다. 따라서 향후 구인율이 여기서 더 하락한다면 실업률이 올라가는 것은 당연한 과정일 수 있겠다. 그렇다면 실업률이 올라갈 때 물가는 어떻게 변화될 것인지를 생각해 봐야 한다.

고용과 물가의 관계를 보여주는 그림이 필립스 곡선(오른쪽 차트)인데, 파란색 점들이 코로나19 이전이고 초록색 점들이 코로나19 이후다. 여기서도 빨간색의 화살표가 의미하는 바와 같이 미국 PCE 근원물가가 6% 대에서 3%까지 낮아지는 동안 실업률은 3% 후반에서 4% 초반까지 상당히 제한적으로만 상승했음을 알 수 있다. 즉, 코로나19 이후의 필립스 곡선은 기울기가 가팔랐기 때문에 가능했던 현상이다. 그리고 현재는 앞서 베버리지 곡선에서 확인한 것처럼 고용시장이 정상화( 파란색들 점으로 다시 이동하는)되면서, 필립스 곡선의 기울기는 코로나19 이전처럼 완만해지는 국면에 진입한 것으로 판단된다. 따라서 앞으로는 실업률이 더 올라가더라도 물가는 떨어지는 속도가 매우 더딜 가능성이 높아 보인다. 이처럼 베버리지 곡선과 필립스 곡선이 시사하는 것은, 미국 연준이 현재 예상하는 ‘경기 침체 없이 실업률이 완만하게 올라가고, 물가는 2% 내외로 유지되는 시나리오’ 아래서는 기준금리가 과거 제로금리 수준처럼 낮아질 가능성이 높지 않다는 것을 의미한다.

코로나19 이전/이후 베버리지 곡선(왼쪽)과 필립스 곡선(오른쪽)

코로나19 이전/이후

베버리지 곡선(상)과 필립스 곡선(하)

장기채권 투자의 추격 매수는 지양

금리 상승 변동성을 이용한 분할매수는 필수

투자자가 요즘 가장 궁금해하는 질문은 ‘이번 연준의 기준금리 인하 사이클에서 최종 종착지가 얼마일까?’이다. 이에 대한 답을 생각해 보면, 베버리지 곡선과 필립스 곡선 때문에 제로금리는 당연히 아닐 것이고, 아마 연준이 제시하는 장기 중립금리가 이번 기준금리 인하 사이클에서 하단 역할을 하지 않을까 조심스럽게 예상한다. 현재 연준이 제시하는 장기 중립금리는 2.9%로 올해 들어서만 40bp가 높아졌다. 그리고 현재 미국 채권 시장은 2025년 12월에는 기준금리가 3.5%에 도달할 가능성을 선반영하고 있다. 채권시장의 기대치가 기준 금리의 종착지에 수렴하기까지 60bp 정도가 남아 있는 셈이다. 하지만 경기침체기가 아닌 통상적인 경제 상황에서는 미국 기준금리 대비 10년물 국채금리의 스프레드가 작게는 10~30bp에서 클 때는 100bp 이상까지 벌어진다는 점을 감안하면, 이번 기준금리 인하 사이클에서 가격차익을 노린 장기채권 투자는 마켓 타이밍이 어느 때보다 중요해 보인다. 과거 기준금리 인하 사이클에서는 금리 하락을 추종하는 매수가 이른바 ‘꽃놀이패’로 불리는 우수한 전략이었다. 하지만 이번 사이클에서는 시장의 기대가 중앙은행의 선제적 안내 Forward Guidance에 비해 상당히 공격적이라는 인상을 지우기 힘들다. 장기 채권 투자를 노리는 투자자라면 적어도 내년 말까지의 긴 투자 시계 Investment Horizon 아래, 금리 상승 변동성을 이용한 분할매수가 반드시 필요해 보인다.